안정적인 투자수익은 누구나 원하는 것입니다. 힘들여 번 돈을 잃고 싶은 사람은 한 명도 없습니다. 사람은 수익으로 얻는 기쁨보다 손해로 인한 통증을 훨씬 크게 느낍니다. 높은 수익이 기대된다면 리스크도 감수할 수 있다고들 생각하지만, 막상 손해가 나면 포트폴리오의 신뢰도가 무너지기 마련입니다. 제가 좋아하는 유튜버인 강환국 작가님의 말을 빌리자면, 내가 버틸 수 있는 MDD는 내 생각의 20% 수준밖에 되지 않습니다. -20%의 MDD도 감수할 수 있다고 생각했지만 실제 -5%가 되면 많은 사람들이 불안을 느끼고 패닉셀을 하게 됩니다. 리스크를 줄이는 데 중요한 것이 바로 분산투자입니다.

(혹시 MDD의 의미가 궁금하신 분은 아래 용어 관련 포스팅이 도움이 될 것입니다.)

2023.07.17 - [첫 단추_필수용어 및 전략소개] - 투자 초보가 꼭 알아야 할 용어들

투자 초보가 꼭 알아야 할 용어들

목차 1. 블로그를 쓰게 된 이유 2. 퀀트투자란? 2.1 퀀트투자의 의미 2.2 여성이 퀀트투자를 잘할 수 있는 이유 3. 투자 기초 용어 3.1 시가총액 3.2 CAGR 3.3 MDD 3.4 주가 지수와 ETF 3.5 알파 3.6 백테스트 3.

quant.money-mamia.com

경제의 4계절

2019년~2023년 약 4년동안 다양한 경제상황을 겪으며 어떤 자산도 절대적인 것은 없다는 것을 알게 됐습니다.

경제의 4계절이 있고, 그에 따른 자산군의 변화가 있습니다.

이를 통해 포트폴리오를 구성하여 손실을 최소화하여 마음 편한 투자를 하는 것이죠. 집중투자는 전업투자자의 경우도 쉽지 않고, 직업 전문 투자자들도 수익률이 좋지 않다는 사실을 염두하셔야 합니다.

1. 자산 구성 방법

1.1. 상관성이 낮은 자산으로 구성하라

자산배분을 하는 가장 큰 이유는 리스크의 감소입니다. 여기서 말하는 리스크는 수익률 감소도 있지만 변동성을 주로 의미합니다. 동일한 CAGR을 얻을 수 있다 하더라도 변동성이 크면 심리적 스트레스가 매우 크기 때문입니다.

리스크를 줄이기 위한 방법은 상관성이 낮은 자산으로 구성하는 것입니다.

상관성이란, A라는 자산군이 가격이 B라는 자산군의 가격의 등락이 얼마나 유사한 지를 의미합니다.

상관관계가 1이면 A와 B가 동일한 수준으로 가격이 움직인다는 의미이고, 상관관계가 -1이면 정 반대로 움직인다는 의미입니다. 상관관계가 낮을수록 하나의 자산이 손해가 날 때에 다른 자산이 수익이 나서 전체 포트폴리오의 손해를 줄여줄 수 있습니다. 물론 수익도 적어질 수 있습니다.

1.2. 우상향하는 자산으로 구성하라

만약 상관관계가 -1이라면, 하나의 자산이 10만큼 수익이 나면 다른 하나의 자산에 -10이 되기에 손실도 없지만 수익도 없게 됩니다. 그러나 두 자산이 장기적으로 우상향 한다면 손실은 최소화하지만, 우상향 하는 만큼의 수익은 꾸준히 가져갈 수 있습니다.

2. 정적자산배분의 종류

2.1. 6040전략

그렇다면 어떤 자산군으로 구성하면 좋을까요?

전통적으로 가장 대표적인 것은 6040 전략입니다. 바로 주식 60%, 채권 40%로 투자하는 것입니다. 미국 기준 대표주식인 SPY에 60%를 투자하고, 중기국채인 IEF에 40%를 투자하고 년간 리밸런싱 한다고 가정했습니다. 그 결과 1980년 01월 01일~2023년 11월 31일 기준 CAGR은 9.6%, MDD는 -26.8%, 그리고 샤프지수는 0.97입니다. JP모건의 2024년 투자 추천도 6040 전략이라고 합니다.

2.2. 유대인전략

세계 최고 부자들의 상당수가 유대인이라는 것은 누구도 부정하지 않을 사실입니다. 어떤 랍비가 남긴 탈무드의 글을 참조해 보면 '1/3은 토지에, 1/3은 사업에, 그리고 나머지 1/3은 여유자금으로 갖고 있어라.'라고 합니다. 현재로 예를 들면 1/3은 부동산에, 1/3은 주식에, 그리고 나머지 1/3은 현금으로 갖고 있다는 것입니다. 부동산은 VNQ로, 주식은 SPY로, 현금은 미국 중기국채 IEF로 두고 연간 리밸런싱 한다고 가정했습니다. 그 결과 1980년 01월 01일~2023년 11월 31일 기준 CAGR은 9.7%, MDD는 -36.9%, 그리고 샤프지수는 0.94입니다.

2.3. 영구포트폴리오

1989년 해리 브라운이 소개한 정적 자산배분 전략으로 주식에 25%, 채권에 50%, 금 25%에 투자하는 전략입니다. 주식은 SPY 25%, 채권은 장기국채 TLT 25%, 단기국채 BIL 25%, 그리고 금은 GLD 25%로 구성하고 연간 리밸런싱으로 가정했습니다. 1978년 1월 1일~2023년 11월 31일까지 CAGR은 7.6%, MDD는 -15.7%, 그리고 샤프지수는 1.04입니다.

2.4. 올시즌 포트폴리오

전 세계 최대의 헤지펀드를 운영하는 Bridgewater의 레이달리오가 'MONEY'의 저자인 토니 로빈스와의 인터뷰에서 그의 재촉에 못 이겨 알려준 구성입니다. 주식 30%, 채권 55%, 대체자산 15%입니다. SPY 30%, TLT 40%, IEF 15%, PDBC 7.5%, 그리고 GLD 7.5%로 구성하고 연간 리밸런싱으로 가정했습니다. 1990년 1월 1일~2023년 11월 31일까지 CAGR은 7.6%, MDD는 -21.1%, 그리고 샤프지수는 0.99입니다.

2.5 올웨더 포트폴리오

사실상 Bridgewater의 레이 달리오가 운영한다는 정확한 올웨더 포트폴리오가 알려진 바는 없습니다. 그의 논문과 브리짓워터사에 공개된 펀드 구성들로 말미암아 추측구성입니다. 스노우볼72에서 구성한 자산은 주식 36%, 채권 50%, 대체자산 14%입니다. SPY 12%, EFA 12%, EEM 12%, EDV 18%, LTPZ 18%, LQD 7%, EMB 7%, PDBC 7%, GLD 7%이고 연간리밸런싱으로 가정했습니다. 1999년 02월 01일~2023년 11월 31일까지 CAGR은 6.7%, MDD -25.5%, 그리고 샤프지수는 0.7입니다.

3. 정적자산배분 결론

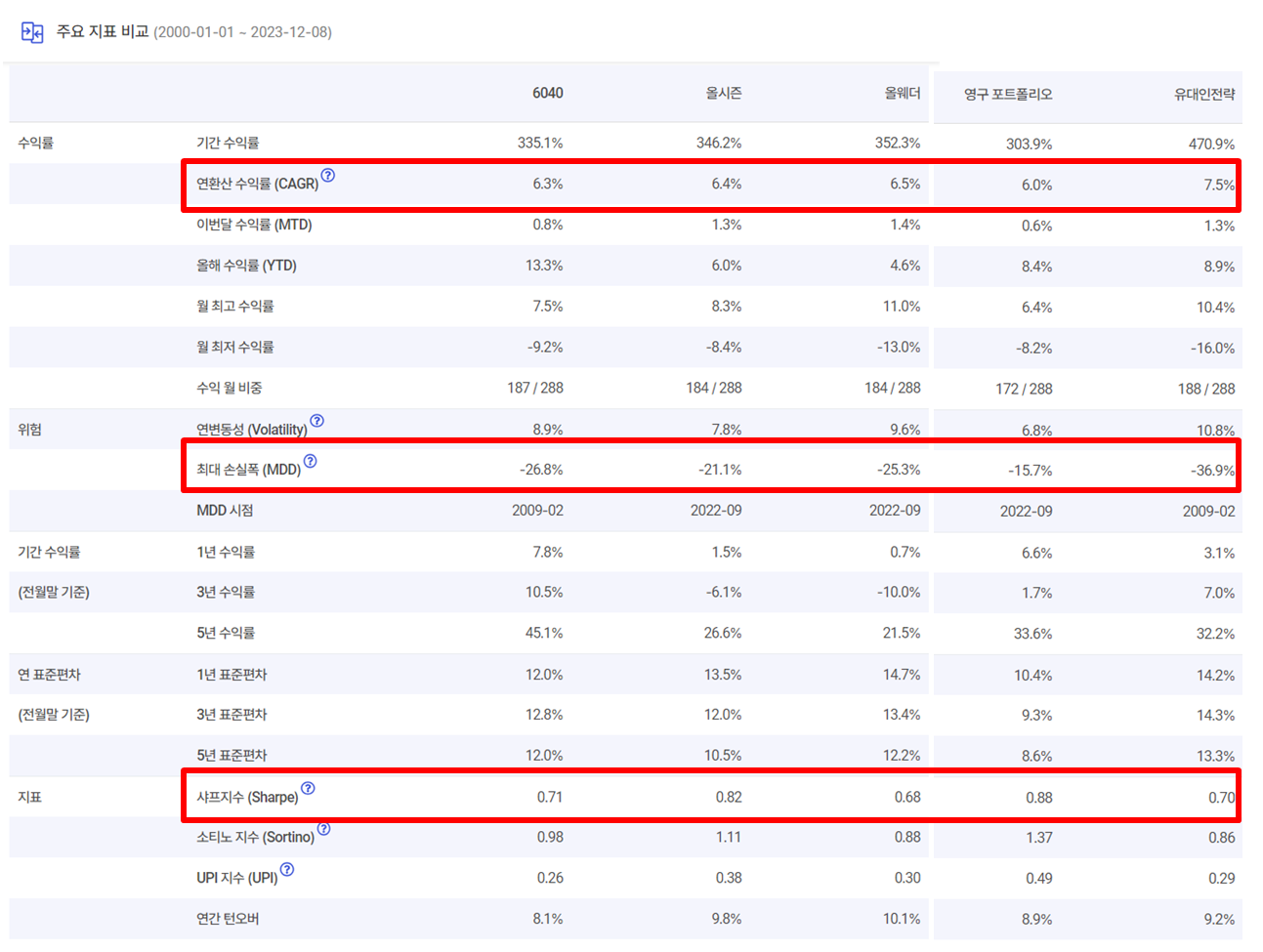

스노우볼72를 이용해 최근 23년간의 정적자산배분들을 비교해 보았습니다.

대체로 CAGR이 유사하고 유대인전략이 좀 높지만 그만큼 MDD도 가장 높습니다. 변동성이 가장 낮고 MDD가 가장 낮은 것은 영구포트폴리오가 되겠네요.

사람마다 투자 성향이 다릅니다. 정적 자산 배분은 투자 방법 중의 하나입니다. 1년에 한 번 리밸런싱을 하기에 투자에 들이는 시간을 아낄 수 있고 쉽습니다. 그리고 금리가 높은 2023년 지금 기준에도 수익률이 조금 더 높으니, 앞으로 낮아질 금리에는 더 좋은 선택지가 될 수 있겠습니다. 변동성과 MDD가 좀 아쉽습니다. 사실 수익률도 좀 아쉽죠.

만약 당신이 투자 공부와 실행에 시간과 노력을 할애할 수 있다면 다음 포스팅이 될 동적자산배분이 도움이 될 것입니다.

'첫 단추_필수용어 및 전략소개' 카테고리의 다른 글

| 퀀트투자의 대가 바우터켈러의 전략 (0) | 2023.12.15 |

|---|---|

| 더 높은 수익률, 동적자산배분 모멘텀전략 (0) | 2023.12.11 |

| allocate smartly의 멤버십 환불 방법 (2) | 2023.11.23 |

| 나에게 맞는 퀀트 프로그램 찾는 방법 (2) | 2023.11.13 |

| 연금복권보다 탄탄한 연금 구성하기 (0) | 2023.11.10 |